經歷幾年寒冬后,中國鋼鐵行業在2025年一季度迎來久違的暖意。國家統計局數據顯示,2025年一季度,黑色金屬冶煉和壓延加工業利潤總額為75.1億元,同比由虧轉盈。而根據中國鋼鐵工業協會4月29日新聞發布會發布的數據,一季度,重點鋼鐵企業的利潤總額為215.83億元,同比增長1.08倍;平均利潤率為1.50%,同比上升0.82個百分點。從上述數據來看,顯然,一季度鋼鐵行業可以說實現了“開門紅”。

一季度為何鋼企普遍“體感”較好?

根據對部分鋼鐵企業的調研情況來看,不少鋼鐵企業表示,盡管今年初市場預期普遍比較消沉,但一季度比去年同期情況好不少,經營壓力也小了很多。無論從數據來看,還是從企業“體感”來看,全行業在一季度的的確確實現了“開門紅”。

綜合分析原因,主要有三大因素:一是成品端鋼材價格相對較平穩,二是成本端原材料價格同比大幅下降,三是“搶出口”一定程度上緩解了國內供需矛盾。

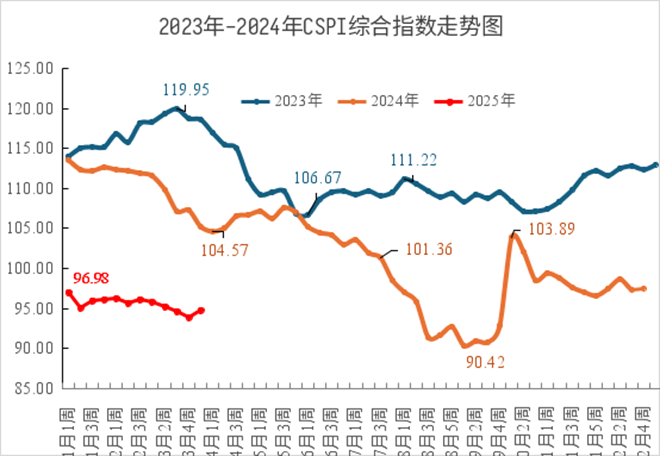

先分析第一個因素。根據鋼協統計,今年一季度鋼材價格為近3年來同期最穩定的一個季度??v向對比來看,2023年一季度,鋼材價格指數的波動率(最高與最低值比較)為5.0%,2024年波動率高達7.8%,今年一季度則為3.2%。從趨勢來看,2023年一季度基本表現為單邊波動上行趨勢;2024年則表現為單邊大幅下行態勢,2024年初到一季度末,CSPI降幅為7.3%;2025年一季度則漲跌互現小幅波動,CSPI降幅僅為2.12%??梢?,鋼價相對較穩是一季度鋼鐵企業持續穩定盈利的重要環境因素。

再分析第二個因素。影響鋼鐵成本的主要有兩大原材料:鐵礦石和焦煤(焦炭)。一季度,進口鐵礦石均價為99.1美元/噸,同比下降21.3%;煉焦煤均價為1422元/噸,同比下降38.25%,兩大原材料成本均呈大幅下降走勢。對應地,一季度,中國鋼材價格指數(CSPI)為95.59點,同比下降13.66%。兩大原材料成本價格跌幅均大于鋼材價格跌幅。反映到采購成本上來看,鋼協發布的數據顯示,一季度,重點統計鋼鐵企業進口粉礦采購成本同比下降19.26%,國產鐵精礦(干基)采購成本同比下降17.59%,煉焦煤采購成本同比下降33.32%,冶金焦采購成本同比下降30.26%,噴吹煤采購成本同比下降13.35%,廢鋼采購成本同比下降15.88%。由此可見,鋼鐵企業的采購成本均有較大幅度下降。

不考慮庫存和成本計算周期的因素,從現貨價格波動情況來看,一季度,62%進口鐵礦石價格最高點為109美元/噸左右,最低點為97美元/噸左右,仍在一個相對較高的水平波動,而煉焦煤價格則基本是單邊下行態勢,從年初的1550元/噸下降至一季度末的1310元/噸附近。

原燃料鐵礦石和煉焦煤一季度均價分別同比下降21.3%和38.3%,下降幅度遠大于鋼材均價的同比降幅13.66%?!敖当敬笥诮祪r”是一季度鋼鐵行業實現盈利同比大幅度增長的重要原因。

再分析第三個因素。從市場供需關系來看,出口也為國內供需矛盾的轉移提供了一定的空間。據海關總署發布的數據,一季度,我國累計出口鋼材2743萬噸,同比增長6.3%。而從生產來看,一季度,全國粗鋼產量為2.59億噸,同比增長0.6%,全國折合粗鋼表觀消費量為2.30億噸,同比下降1.2%。由此可見,一季度鋼鐵供強需弱的矛盾是通過擴大出口解決的。一季度出口增幅高達6.3%,主要原因是國內鋼材出口商和國外客戶擔心今年后期相關國家對我國實施的貿易救濟調查案件落地和美國發動“關稅戰”的不確定性,都在窗口期“搶出口”。對應地,鋼鐵企業的庫存量也都降到近幾年的歷史低位。根據鋼協統計的數據,3月下旬,鋼協重點統計鋼鐵企業鋼材庫存量同比下降17.4%;21個城市5大品種鋼材社會庫存同比下降24.6%。

分析原因,有利于我們更加客觀理性地看待一季度的“開門紅”。業內人士指出,今年一季度盡管實現了近3年的較好盈利,但也只是最基本的、保障性的經濟效益。一季度,黑色金屬冶煉及壓延加工業銷售利潤率僅為0.41%,遠低于工業行業4.7%的平均銷售利潤率。對于完成國家要求的超低排放改造、極致能效等一系列行業重大工程、全面實現行業高質量發展來說,當前的效益保障度顯然還遠遠不夠。

不可否認的是,一季度的“開門紅”也是全行業自律控產穩價格的結果,但成果依然脆弱,稍有不慎加上部分企業“量本利”的慣性思維就會很容易導致行業重回虧損的邊緣。

后勢如何看?

當前,大家最關心的是,今年二季度和后期,鋼鐵行業是否還能延續“開門紅”態勢?筆者認為,主要有三大影響因素:

第一是出口的不確定性。鋼協在一季度新聞發布會上也強調“鋼鐵出口面臨前所未有的嚴峻挑戰”。據鋼協測算,2024年,我國鋼鐵間接出口達1.34億噸,其中間接出口美國1660萬噸,占間接出口總量的12.4%。以5月12日中美日內瓦經貿會談聯合聲明以前的關稅水平估算,間接出口將受到較大影響。同時,美國對原產地的關稅政策還將影響我國鋼鐵直接出口、間接出口。據初步預測,現有美國高關稅水平疊加其他國家相關貿易壁壘,2025年或影響我國鋼鐵產品直接、間接出口2000萬噸以上。調研情況顯示,部分以出口為主的鋼鐵企業的出口訂單已經或多或少受到影響,這一影響或在下半年集中體現出來。

值得指出的是,5月12日中美日內瓦經貿會談聯合聲明暫時降低了中國產品輸美的對等關稅稅率,但是未來仍存在較大的不確定性。由于已被征收“232”行業性關稅的進口商品被豁免征收對等關稅,此次聲明對等關稅的調整對中國直接輸美鋼鐵產品的關稅稅率沒有影響,仍然高達70%以上。

第二是粗鋼產量調控的實際效果。國家發展改革委已經明確指出,今年將繼續實施粗鋼產量調控政策。粗鋼產量調控的目的是短期內對市場供需關系的改善。而從往年的執行效果來看,嚴格落實粗鋼產量調控更有利于市場供需關系的有效改善。受GDP壓力和當前市場形勢影響,預計粗鋼產量調控或更多地在下半年集中顯現,但仍依賴于地方政府的執行、時點、方式和力度。

第三是成本端的變化。煉焦煤價格在經歷了連續多月下降之后,目前有止跌企穩的跡象,但整體看,煉焦煤一定時期內仍供過于求,后續幾乎沒有更大的回漲空間。值得指出的是,從鐵礦石來看,隨著澳大利亞西坡鐵礦、幾內亞西芒杜等大型高品位鐵礦項目的陸續投產,鐵礦石實際供應將持續增加。同時,中國鋼材需求仍在持續下降通道上。根據鋼協預測,2030年粗鋼需求為8.6億噸,2035年粗鋼需求為8.2億噸,與2024年8.92億噸的粗鋼表觀消費量相比,還有較大下降空間。對應的,中國的鐵礦石消費量也將繼續下降。根據“鐵資源開發計劃”,中國也在加大國內鐵礦山的開發力度以及廢鋼資源循環的使用力度。國際主要鐵礦山的到岸成本基本在50美元/噸左右,國內主流鐵礦山制造成本已降至60美元/噸左右,國內鐵精礦平均品位(65%左右)高于進口鐵礦平均品位(62%左右),有一定低碳優勢,進一步縮小了進口礦和國產礦之間的差距。以上種種,都將是懸在鐵礦石上方的“絞索架”,預計進口鐵礦石價格至少仍有20%-30%的下降空間。因此,從原料端來看,鋼廠的原料成本仍有一定的下行空間。

從以上分析可以看出,二季度和后期能否延續一季度的“開門紅”存在較大的不確定性。

以高度自律的確定性應對外部環境的不確定性

值得強調的是,一季度的行業回暖或者說“開門紅”更不應被簡單解讀為所謂的“觸底”信號,反而從側面印證了自律控產穩價格的必要性,堅持“三定三不要”經營原則的重要性——當供給端相對保持克制,即便在整體需求承壓的背景下,鋼鐵行業效益仍能實現邊際改善。

實際上,根據調研情況看,今年1-2月份,多數企業自律控產執行的較好,鋼鐵產量沒有出現大幅增長,因此,同期原燃料成本下降沒有帶動鋼價過多下跌,鋼價平穩運行為企業經營注入了“穩定劑”。

但值得警惕的是,3月份單月粗鋼產量同比增加4.6%,十分脆弱的市場平衡又被打破。一季度的“開門紅”也刺激了部分不理性的企業加大了擴產沖動。根據鋼協旬度統計情況,4月份同口徑重點統計的鋼鐵企業粗鋼產量同比增加3.1%。增產的結果很快在4月份的鋼材價格上體現:3月末以來,CSPI鋼材價格指數從94.86點下降至4月末的93.16點,4月份鋼價整體呈下滑走勢。而從4月份出口數據來看,4月份鋼材出口再次突破1000萬噸,達到1046萬噸,同比大幅增加。4月份鋼材強勁出口似乎又“幫了大忙”,否則鋼材價格可能跌幅更大。初步調研也顯示,4月份多數鋼鐵企業盈利情況環比已出現下滑。

而同期下游用鋼行業的運行數據顯示,國內鋼鐵市場需求仍處于下降通道之中。對此,我們要有更加理性和清醒的認識。

中長期內,在國內外風云變幻的背景下,行業所處的外部環境仍充滿不確定性,這是外部因素,是我們所不能改變的。而當前應對這一不確定性的最重要的法寶就是“自律控產穩價格”,這是內部因素,起到決定性作用,是通過自身行動可以改變的,也是我們能做到的唯一的“確定性”。

正如鋼協黨委副書記、副會長兼秘書長姜維在一季度新聞發布會上所言——鋼鐵行業要保持定力、凝聚共識,積極應對風險挑戰,以經濟效益增長和高質量發展的確定性應對外部變化的不確定性,推動行業運行穩中有進、持續向好。

總之,在當前形勢下,能否延續“開門紅”并持續向好,最大的影響因素就在于供給端,在于全行業每個企業都從大局出發、從提升經濟效益著手,都能堅持自律控產穩價格。行業好了,企業才能好。一季度“開門紅”并不一定代表“全年紅”,不畏浮云遮望眼,不能有絲毫懈怠。為了行業的利益,為了企業的生存,全行業務必繼續堅持“自律控產穩價格”,務必久久為功,鋼鐵行業經濟效益才能實現可持續改善。(朱曉波 陳玉千)